2016年第一季度净营收为540亿元人民币(约84亿美元),同比增长47.3%。经营亏损为8.649 亿元人民币(约1.341 亿美元),去年同期经营亏损为8.226亿元人民币。2016年第一季度非美国通用会计准则下(Non-GAAP)经营亏损为2.957 亿元人民币(约4590万美元),2015年第一季度非美国通用会计准则下(Non-GAAP)经营亏损为3.180亿元人民币。

这也是京东首次披露商城业务盈利,2016年第一季度京东商城非美国通用会计准则下经营利润率为0.5%,2015年第一季度京东商城非美国通用会计准则下经营利润率为-0.1%。

一季度营收同比增长47.3%,高于此前指引45-50%上区,但略低于华尔街12位分析师542.7亿元平均预期。一季度亏损2.056亿元,经调整后净利率为-0.4%,好于华尔街分析师预期。在宏观经济下行,整体电商市场增速普遍放缓情况下,只是看营收和盈利,这是一份基本达到华尔街预期的财报,但除此之外还有更多重要的财务指标值得关注!

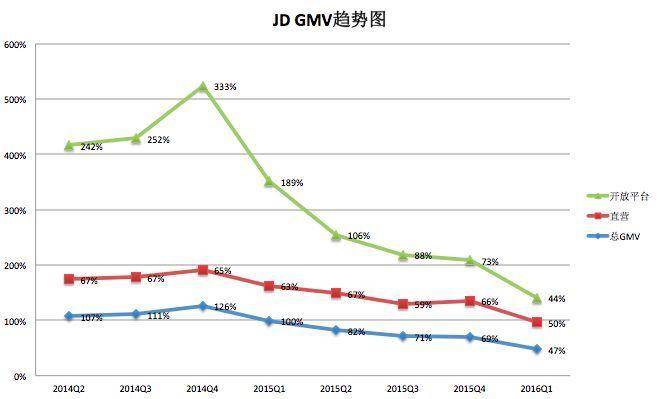

GMV自营保持稳定增长,开放平台放缓

2016年第一季度交易总额为1293亿元人民币(约201亿美元),相比去年同期京东核心交易总额增长55%,如果包含去年拍拍则同比增长47%。2016年第一季度线上自营与第三方平台交易总额分别为762亿元人民币与531亿元人民币,比2015年第一季度核心交易额分别增长了50%和63%。

而根据国家统计局此前发布的数据,一季度全国网上零售额同比增长27.8%,阿里巴巴一季度交易额同比增长24%,京东55%的GMV同比增长继续保持两倍于行业的增速。开放平台增长放缓,东哥认为除了宏观经济下行之外,也包含了一季度加大力度打击刷单,知识产权保护等各方面影响因素。

在过去几个季度京东开放平台占比不断提升,也有媒体分析担忧京东的用户体验优势不再。最新一个季度开放平台业务交易额占比下降至41%,这体现出了京东继续加大自营业务的努力,保持平台整体的用户体验优势。

开放平台GMV减速,但变现率提升

虽然开放平台增长速度放缓至63%,但开放平台等其它收入增长并没有放缓,同比增长91%。东哥以为主要是增加了仓储物流服务等,提升了平台变现率。

运营费用率下降

2016年一季度履单费用率6.2%较2015年第四季度大幅下降近2个点,比上一年同比下降0.9个点。一方面随着自建亚洲1号仓库投入使用,提升了运营效率。一方面与京东调整品类结构,提高免运费门槛,提高客单价有关系,第一季度客单价近380元,从而降低了履单费用率。

市场费用减少,新增活跃用户依然保持较快增长

第一季度京东市场费用率3.9%,较上一季度减少了1个点,但新增活跃用户速度依然很快。排除拍拍网的独立用户,京东过去12个月的活跃用户数为1.691亿,较去年同期的9780万活跃用户,同比增长73%。

京东金融和京东到家发展迅速

半年前京东到家完成了10亿美元融资,而在2016年前四个月,京东金融已经成功完成四期资产证券化,融资总额超过50亿元人民币。此外,在三月份,京东金融获得在深交所发行总额为100亿元人民币ABS专项计划的资格,一年之内分五期发行,体现了资本市场对京东金融风控的认可。京东金融在2016年已经实现了自我融资能力,不再需要京东集团输血。

4月份,京东集团旗下O2O子公司“京东到家”与中国最大的众包物流平台“达达”合并,成立新公司。通过整合双方的众包物流体系,新公司将为中国的零售商,服务供应商和O2O企业提供低价的物流服务,并提升效率。物流业务将继续使用“达达”品牌。O2O超市平台将继续使用“京东到家”品牌,专注于定位移动电商领域,通过与线下商超和便利店的合作,打造便捷和高品质的购物体验。并购完成后,目前京东到家的O2O业务和众包物流业务都处于行业第一名的位置。

京东预计2016年第二季度净收入介于642亿元人民币至662亿元人民币之间,同比增长约为40%至44%之间,环比增长19%至22.7%,中值与投资人预期一致。财报中没有披露大客户业务和B2B批发业务情况,作为未来的重要增长点,或许才值得重点关注一下!